Napelem akár 3 MFt vissza nem térítendő támogatással. Jelentkezzen!

Vajon melyik ázsiai napelem gyártó kockáztatja a csődöt?

Bár már jó ideje annak, hogy nagyobb ázsiai napelem modul gyártót láttunk volna csődöt jelenteni, az elmúlt évek megtanítottak bennünket arra, hogy azért érdemes szemünket a nagyobb ázsiai gyártók pénzügyein tartani. Egyik módszere annak, hogy gyorsan képet alkothassunk és kiértékeljük a pénzügyi helyzetét egy napelemes modulgyártónak az, hogy az Altman-féle Z mutatókat alkalmazzuk, amit alábbi cikkünkben kívánunk röviden bemutatni. Legutóbb a tajvani CIGS gyártót, a TSMC-t láttuk, hogy bezárja kapuit még 2015-ben, miközben még frissen élt emlékezetünkben, ahogy 2014-ben mind a Suntech és az LDK csődöt jelentett, nem is beszélve a kontinens kis és közepes gyártóiról. Tehát melyik gyártó lehet a következő a sorban? Már múlt évben köztudott volt, hogy a korábbi (2012/2013) legnagyobb napelemes gyártó cég, a Yingli, pénzügyi nehézségekkel küzd. A cég 2011-ben jelentett profitot utoljára, és azóta mind rövid mind hosszúlejáratú hiteleket is felhalmozott. A napelemes erőműfejlesztő, teleptő vagy nagykereskedő, aki modulbeszerzéseit teljes mértékben az ázsiai gyártókra hagyatkozva elégíti ki és a garanciális eljárások tekintetében is tőlük függ, miképp mérheti fel annak kockázatát, hogy a gyártó partner csődbe jut-e, anélkül, hogy a pénzügyek teljes és részletes elemzésére szánná el magát? Miképp járhatnánk annak gyorsan utána, hogy a napelem gyártó partnercég esetleges pénzügyi nehézségekkel küzd-e? Egy bizonyítottan hatékony és gyors módja a napelem gyártó cégek csődkilátásainak elkövetkező 2 éves időtartamon belüli felmérésére az Altman-féle Z modell alkalmazása.

Mi is az Altman-féle Z-modell?

Az Altman-féle Z-mutatók képlete megjósolja az esetleges csődeljárás bekövetkeztét. Ez a képlet arra szolgál, hogy előre jelezze a cégek hibáit és a felmerülő pénzügyi nehézségeit. A képlet kimondottan alkalmas arra, hogy jelezze, egy az adott cég ki lesz-e téve a csődeljárás kockázatának az elkövetkező két éves időtartamon belül. Mivel a modell eredetileg a közszférában működő több mint 1 millió dollár vagyonnal rendelkező gyártók felmérésére készült, kiválóan alkalmas a napelem gyártók vizsgálatára, hogy vajon milyen kockázatokkal számolhatnak az elkövetkező két év vonatkozásában. A képlet mára széles körben elterjedt a könyvvizsgálók, könyvelők, bíróságok és hitelezéssel foglalkozó adatbázis kezelők közt. A képlet még az 1960-as évekre nyúlik vissza, mikor Edward L. Altman a New York University pénzügy fakultásának akkori adjunktusa azt publikálta.

Mennyire megbízható vajon az Altman-féle Z modell képlete?

A kérdésre úgy válaszolhatnánk, hogy kellően megbízható ahhoz, hogy megfelelőképpen megítélhessük egy napelemes gyártó pénzügyi helyzetét. 1968 és 1999 közt számtalan esetben kipróbálásra került a képlet. A modell 80-90%-os pontosságot mutat a csőd bekövetkeztének előrejelzésében egy évvel az eljárás kezdete előtt (II. Típusú hibakóddal (ide sorolva azon cégeket melyek 15-20% valószínűséggel nem fognak csődbe jutni*). *Forrás: http://pages.stern.nyu.edu/~ealtman/Zscores.pdf

Hogy kerül az Altman-féle Z mutató kiszámításra?

Az Altman-féle Z mutató = 1.2A + 1.4B + 3.3C + 0.6D + 1.0E Az eredeti képlet a következő elemekből épül fel: A = működő tőke / teljes eszközök: azt méri, hogy mekkora likvid tőke áll rendelkezésre a cég nagyságának függvényében. B = felhalmozott eredmények / teljes eszközök: az eredményességet méri, mely tükrözi a cég korát és teljesítőképességét, hogy milyen hozamot termel. C = Kamatfizetés és adózás előtti eredmény / összes kötelezettség: a működési hatékonyságot méri függetlenül az adózási és forrásokat befolyásoló tényezőktől. D = a tőke piaci értéke / teljes eszközök: egy olyan piaci dimenziót vezet be, mely kimutatja az esetleges értékpapír áringadozást és így figyelmeztető jelzésként működhet. E = eladások / teljes eszközök: a teljes forgalom standard mérési módja.

Miképp értelmezzük az Altman-féle Z mutatókat?

A mutatókat a következő három kategóriába sorolhatjuk: Biztonságos zóna, Szürke zóna, Veszély zóna. Z > 2.6 -“Biztonságos” zóna 1.1 < Z < 2.6 -“Szürke” zóna Z < 1.1 -“Veszélyes” zóna

Hogy szerepelnek az ázsiai napelem gyártók az Altman-féle mutatók fényében?

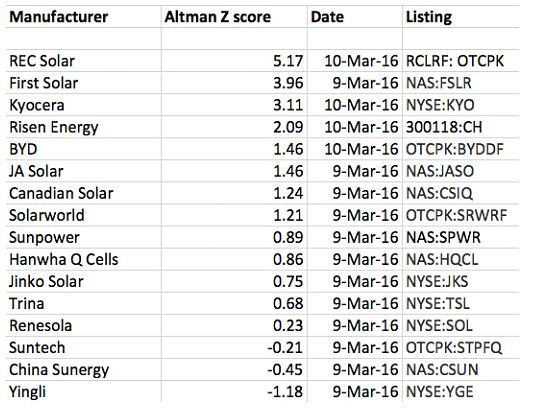

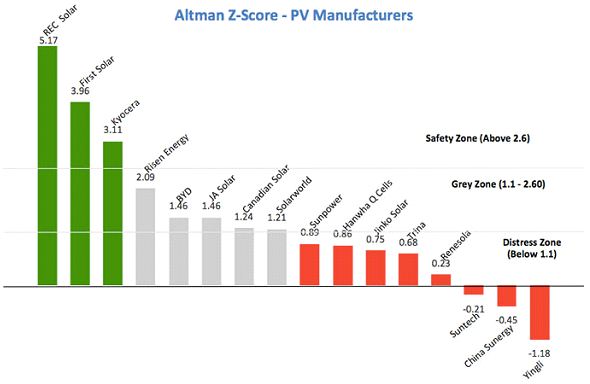

A Gurufocus a következő eredményeket hozta:

Az Altman-féle Z mutatók – napelem gyártók

Az ázsiai és Nyugat-európai napelem gyártók összehasonlítása végett szerepeltettük a nagyobb európai és amerikai gyártók Altman-féle Z mutatóit is, úgymint a Solarworld, First Solar és a Sunpower. 3.96-es értékkel a First Solar kényelmesen foglalja el helyét a „biztonságos” zónában, míg a Sunpower sokkal rosszabb formát mutat, a Hanwa Q Cells-el és a Jinko Solar-al együtt a „veszélyes” zóna legtetején helyezkedik el. A korábbi hírek, miszerint a Yongli Solar adóságokkal küszködik, megerősítésre találtak. A cég a maga -1.18-as Altman Z mutatójával a lista alján található, mely azt jelzi, hogy a „veszélyes” zónában van és igen valószínű, hogy szembe kell majd néznie a csőddel az elkövetkező két évben. A China Synergy, a Suntech és a Renesolar ugyancsak a „veszélyes” zóna alsó részén helyezkednek el. Érdekes, hogy a Risen Energy, a kínai napelemes gyártók közt, a legjobb formát mutatja és így a 2.09 mutatójával a „szürke” zóna csúcsán vezet, magamögé utasítva a BYD, JA Solar-t és a Canadian Solar-t is. Ez azt bizonyítja számunkra, hogy a jól csengő és ismert márkák pénzügyi szempontból nem biztos, hogy stabil cégek.

Az Altman-féle mutatók és a valós korlátozó tényezők

Míg az Altman-féle Z mutatók elég megbízhatóan alkalmazhatók, hogy kielégítő képet alkothassunk egy napelem gyártó pénzügyi helyzetéről, e mellett persze számtalan egyéb más tényező és helyi adottság szerepet játszhat abban, hogy végső soron csődeljárásra kerül sor egy gyártóval szemben. Ezek mind stratégiai fontosságúak lehetnek egy gyártó számára, úgymint a foglalkoztatottak száma, az egyedi technológiák, a szellemi tőke, vagy a részvényesek érdeke stb. Kína esetében például: mivel a fent említett cégek a „veszélyes” zóna alján helyezkednek el, ám nagy foglalkoztatók Kína területén, igen jelentős gyártói beruházásokkal a hátuk mögött, még ha csődöt is kell jelenteniük, egy az államtól érkező támogatás abszolút nem elképzelhetetlen forgatókönyv a helyzetükben.